登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:三七互娱(维权)年报被出具非标意见背后,近年公司财务数据也出现较为反常信号。一边是公司账面资金近百亿元,另一边却又质押举债,受限资产超30亿元。值得注意的是,三七互娱近年业绩规模增长也在承压,在这种大背景下,三七互娱呈现出存贷双高又有何玄机?这背后是否在踩货币资金舞弊雷区?

近日,三七互娱发布2023年年报及2024年一季度业绩预告。2023年年报显示,公司实现营业收入165.47亿元,同比增长0.86%;归属于上市公司股东的净利润26.59亿元,同比减少10.01%;2024年一季报业绩预告显示,公司预计2024年1-3月营业收入同比增幅超过25%,预计归属于上市公司股东的净利润盈利为6亿元-6.5亿元,比上年同期下降16.08%-22.54%。

因涉嫌信息披露违法违规,三七互娱及其实际控制人兼董事长李卫伟和公司副董事长曾开天曾于2023年年6月27日被监管立案调查。业内人士表示,信息披露违规主要集中在财务造假、对外担保、关联交易、资金占用、重大涉诉情形、重大债权债务、未按期披露定期报告等方面。而对于三七互娱究竟哪方面违规,目前仍然是一个谜。

值得注意的是,近年三七互娱财务数据也出现极为反常信号,一边是现金宽裕,另一边又出现举债;在这种存贷双高背后是公司业务同时出现增收不增利情形。以上一系列反常信号背后究竟意味着什么?

空有规模背后的存贷双高之谜

公开资料显示,三七互娱成立于2011年,总部位于广州。2014年12月,公司被上市公司顺荣股份收购60%股份;2015年2月顺荣股份证券名称变更为“顺荣三七”;2015年12月,“顺荣三七”收购公司剩余40%股份,公司正式实现借壳上市;2016年1月,证券名称正式变更为“三七互娱”。

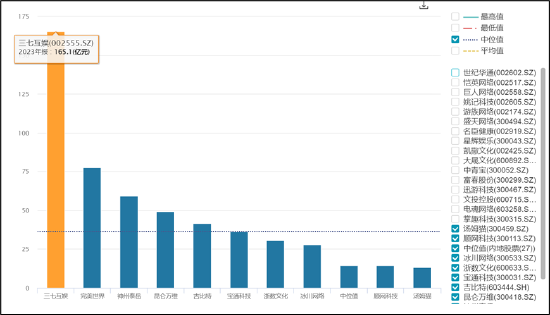

三七互娱在A股游戏行业中,营收规模属于“一骑绝尘”,wind数据显示,公司2023年营收规模超160亿元,大幅领先同行水平,具体如下:

然而,公司近年却出现增收不增利情形,规模整体呈现出持续上扬态势,但利润却表现一般。我们可以看到,公司的营收规模由2016年的52亿元大幅攀升至2023年的165亿元,营收规模呈现出整体向上趋势;而公司净利润却并未随着大幅增长,净利率水平由巅峰的30%下降至16%。尤其值得注意的是,公司自2020年开始,营收持续向上但净利润却持续维持30亿元左右,去年更是下降至26亿元,出现增收不增利现象。

与此同时,三七互娱却同时呈现出存贷双高现象,公司仅2023年账面现金(为期末货币资金与超一年的存单合计,不含交易性金融资产)就高达75亿元,交易性金融资产20.25亿元,两者合计近百亿元规模;而同期公司却又大举有息借款20亿元左右。更让人疑惑的是,公司现金如此宽裕的情况下,却出现因质押或抵押担保等原因产生的巨额的受限资金及资产。2023年报告期期末,公司受限资产高达31.51亿元,其中存款质押超20亿元。

颇为巧合的是,公司自2020年开始大幅举债,具体如下图:

公司出现存贷双高是否合理?

从资金使用效率看,公司2023年账面现金(为期末货币资金与超一年的存单合计,剔除交易性金融资产)75.3亿元,当期利息收入3.06亿元,占比约为4%左右;而同期有息债务20亿元左右,同期利息费用为0.66亿元,占比约为3%左右。

从公司资金需求看,公司2023年经营性资产小于经营性负债,换言之,公司在产业链话语权似乎较强,营运资金需求似乎也并不大。

(1)存贷双高四大疑问,是否可能触碰货币资金舞弊雷区

至此,我们产生以下四大疑问:

第一,活期存款等协议的利率水平大致在1.15%-2%左右,而公司的账面利息收益率为何大致能达到3%的水平,这匹配度是否合理?需要强调的是,公司一年以上存单占账面资金之比不到2成。

第二,公司近百亿资金规模,相关资金收益率似乎尚佳,为何仍承担一定资金成本大举举债?

第三,在公司营运资金需求不大的情况下,公司进一步举债逻辑是什么?

第四,公司名义账面现金接近百亿规模,为何出现大额质押的存款,这背后又是否可能存在其他猫腻?

近年,随着“两康事件”的发生及其他类似案例的出现,货币资金舞弊成为信披违规重灾区。对此,监管及专业人士曾对货币资金舞弊风险进行了系统性梳理,其大致归纳以下三大类型:第一类是虚增货币资金余额,导致货币资金存在性认定存在重大错报;第二类是通过虚构资金收付和业务交易发生额,从而虚增收入、成本等反映被审计单位经营业绩的报表项目;第三类是货币资金被大股东占用,或定期存单用于质押、担保但未如实披露。

(2)空有规模背后的存贷双高另有玄机?

值得一提的是,对于三七互娱这种资金结构,相关投资者也曾在互动易发出质疑。

有投资者表示,贵公司中报显示有14亿交易性金融资产为受限资产,原因是票据保证金,但公司应付票据总额只有5.4亿,为什么需要这么多保证金?对此,公司称公司中报披露使用受限的14亿交易性金融资产主要系应付票据余额5.4亿及短期借款8.89亿银行承兑汇票贴现的保证金。另外,还有投资者进一步疑惑,贵司2020中报显示非受限货币资金共33亿元,而利息收入只有2237万元远小于七天通知存款利率1.35%,而且贵司账面上也并不缺钱,为什么要急着贴现8个亿的银行承兑汇票呢?

基于投资者疑问及公司互动易的答复,三七互娱部分有息债务或可能是部分票据贴现所致。公司账面资金宽裕,为何需要进行相关贴现?这又是否符合相关业务逻辑?

对于游戏的运营模式,大致存在两大模式,

第一种,自主运营模式。

在自主运营模式下,公司通过代理、第三方或开发商交由联运等形式获得一款网络游戏产品的代理权后,利用自有或第三方渠道发布并运营游戏产品。在自主运营模式下,公司全面负责游戏的运营、推广与维护,提供游戏上线的广告投放、在线客服及充值收款的统一管理,公司是主要责任人,因此按总额法确认收入。游戏玩家直接在前述渠道注册并进入游戏,通过对游戏充值获得游戏内的虚拟货币,使用虚拟货币进行游戏道具的购买,公司在游戏玩家消耗虚拟货币购买游戏道具并取得游戏道具时,将游戏玩家实际充值并已消费的金额确认为营业收入。

第二种,第三方联营模式。

第三方联合运营模式指公司获得一款网络游戏产品的经营权后,与一个或多个游戏运营公司或游戏应用平台进行合作,共同联合运营的一种网络游戏运营方式。游戏玩家需要注册成第三方平台的用户,在第三方平台的充值系统中进行充值从而获得虚拟货币后,再在游戏中购买虚拟道具。在第三方联合运营模式下,公司与第三方游戏运营公司或游戏应用平台负责各自渠道的管理,如运营、推广、充值收款以及计费系统等。公司根据与第三方游戏运营公司或游戏应用平台的合作协议,计算的分成金额,在双方结算且核对无误后确认为营业收入。

基于以上对比,我们大致可以归纳出以下两大关键特征:

第一,自主运营模式下,用户直达自营平台,无账期,且收入属于总额法确认,公司业务规模在总额法加持下会被放大;第二,联营模式下,属于净额法确认,三方分账模式可能会有账期。

基于此,三七互娱存贷双高背后的票据贴现,是否意味着公司出现联营业务模式?需要强调的是,相比总额法,若净额法加持下,相关业务收入规模增长不仅将会大打折扣,同时由于账期的存在也会使得公司增长质量大打折扣。

值得注意的是,三七互娱近年的现金流质量虽然有所波动,但净现比依然强劲;与此同时,公司营收规模自2019年急剧膨胀后,近年增速有所趋缓但整体趋势仍然向上,具体如下表:

因此,当我们站在业务端逻辑考虑时,三七互娱资产端数据与业绩端数据之间的映射似乎让人更加疑惑。需要强调的是,这种疑惑或并不能说明三七互娱存在何种问题,但业内人士给出两大风险提示,第一,在营收规模增长压力下,需要警惕属于净额法下业务可能被以总额法进行包装确认;第二,警惕相关现金流可能被包装的风险。

再次需要强调的是,由于三七互娱立案调查尚未有最终结论,审计机构表示无法判断立案调查结果对三七互娱财务报表的影响程度,无法对立案调查所涉事项披露的充分性和恰当性做出准确判断,故对2023年年报出具了带强调事项段的无保留意见类型的审计报告。上述强调事项段中涉及事项审计机构认为对三七互娱2023年度财务状况和经营成果无重大影响。

增收不增利背后的业务增长压力?

公开资料显示,公司自2013年起逐步从页游转型移动游戏后,于2017年移动游戏营业首次收入超过50%;2018年起公司把握短视频流量红利,推动移动游戏营收占比加速提升,至2020年已超过90%,成为公司营收的主要来源。

然而,公司近年似乎也出现增长压力,主要体现三方面:

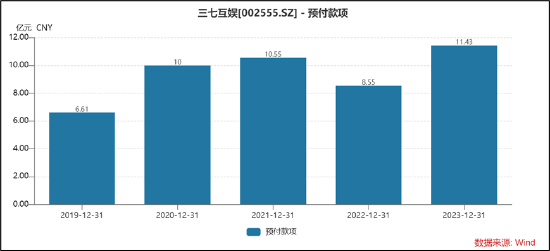

买量模式下边际效应递减。公司近年销售费用与预付款持续上涨,2023年报告期期末,公司预付款为11.43亿元。对于预付款,公司曾公告表示,主要系公司流量经营规模增长及与媒体渠道商的结算方式变化所致。

对于公司游戏发行业务模式,公司解释称通过以字节、腾讯等为代表的媒体渠道将互联网用户导入游戏产品,用户在使用游戏产品的过程中付费购买游戏道具,从而产生充值收入。对于主要媒体渠道商与发行人采用不同结算方式下的商务条件存在差异,通常在预付方式下给予下游游戏厂商的商务条件更加有利。三七互娱直接预付充值或通过代理商为发行人预付充值的终端媒体主要包括字节有限公司旗(金麒麟分析师)下的抖音等平台以及腾讯公司旗下的广点通、腾讯QQ、微信等平台。

在买量模式下,公司的销售费用持续维持高位。2023年,公司的销售费用超90亿元。然而,流量带来的收入增长效应在降低。据DataEye测算,三七互娱每付出1元互联网流量费用,换来的营收已经从2018年的2.39元降为2023年的1.95元。

第二,核心产品核心经营数据或也在异动。

2023年报告期内,公司称其旗下《斗罗大陆:魂师对决》、《Puzzles & Survival》、《叫我大掌柜》、《凡人修仙传:人界篇》、《云上城之歌》、《小小蚁国》、《寻道大千》、《灵魂序章》等多款产品表现优异,保持着旺盛的产品生命力。其中,《叫我大掌柜》、《斗罗大陆:魂师对决》、《云上城之歌》等已上线多年产品。

需要指出的是,游戏产品生命周期较短。一般来说,游戏的生命周期可以划分为导入期、发展期、稳定期和衰退期四个阶段,然而手游产品却不一定会实实在在地经历这四个阶段,部分产品甚至是导入用户之后就进入了衰退期。根据腾讯游戏相关报告显示,端游的生命周期一般能维持 3—5 年,甚至数十年,页游的生命周期大幅缩水至 6—18 个月,而手机游戏的平均生命周期通常只有 6—12 个月,一些产品是在上线短期内获取高热度,然后迅速回落。

我们以公司核心产品《斗罗大陆:魂师对决》为例,看看其经营数据是否出现异动。据悉,2021年,公司自研业务转型成功后的首个头部游戏《斗罗大陆:魂师对决》推动营收同比维持较高增长。根据七麦数据显示,在iPhone口径下,《斗罗大陆:魂师对决》预估其2022年收入大致在4000万美金水平,而2023年则暴跌至2000万美金水平以下,出现腰斩。

第三,第二增长曲线的公司的出海业务也遭遇挫折。

公司将出海业务视为公司第二增长曲线。2022年8月底调研记录显示,公司称从3-5年的维度来看,公司希望在保持国内收入稳步增长的前提下,海外高速增长,三到五年内海外的目标是达到国内海外占比持平,海外收入规模占比甚至有可能超过国内。

2023年,报告期内, 公司实现境外营业收入58.07亿元,收入占比仅为35%左右。从往年高增长相比,公司2023年海外收入不升反降。2021年,公司海外游戏业务营业收入47.77亿元,较上年同期增长122.94%;2022年,公司实现境外营业收入59.94 亿元,较上年同期增长25.47%;2023年,公司海外收入为58.07亿元,同比下降3%。